স্মারকলিপি ডাচ ডিজিএ

28 নভেম্বর 2022 তারিখে আপডেট করা হয়েছে

৩.১০। ভূমিকা

এই স্মারকলিপিতে, আমরা আপনাকে একটি শক্ত কোম্পানির কাঠামো সেট আপ করার সর্বোত্তম উপায় সম্পর্কে পরামর্শ দেওয়ার লক্ষ্য রাখি। এটিকে ট্যাক্সের সাথে সামঞ্জস্যপূর্ণ এবং লাভজনক করে তোলাও জড়িত। আমরা কোম্পানির কাঠামো, আয়কর এবং পরিচালক-শেয়ারহোল্ডারের ন্যূনতম মজুরির মতো বিষয়গুলি দেখতে যাচ্ছি (ডাচ: DGA)৷ এছাড়াও, আমরা রূপরেখা করব কিভাবে বিদেশে বসবাসকারী একজন DGA-এর সাথে মানিয়ে নেওয়া যায়, উদাহরণস্বরূপ আন্তঃসীমান্ত পরিস্থিতিতে। এই নিবন্ধের জন্য, আমরা ইতালিতে বসবাসকারী একজন DGA-এর সাথে ডাচ BV-এর সাথে একটি তাত্ত্বিক কেস ব্যবহার করি। এই তথ্যটি হাতে রেখে, আমরা প্রয়োজনীয় DGA মজুরি সম্পর্কে গবেষণা করেছি, যদি এটি একটি ইতালীয় হোল্ডিং সেট আপ করা বাঞ্ছনীয় হয় এবং কীভাবে লভ্যাংশের উপর কর আরোপ করা হবে।

প্রতিটি DGA তাদের কোম্পানিতে শেয়ার আছে এবং, এইভাবে, লভ্যাংশ পায়। যথেষ্ট সুদ থেকে আসা লভ্যাংশ নেদারল্যান্ডে 26,9% এর বিপরীতে কর ধার্য করা হয়, যখন উৎপন্ন আয়ের উপর ন্যূনতম 37,07% এবং সর্বোচ্চ 49,5% হারে কর দেওয়া হয়। আয়কর যথেষ্ট সুদ থেকে লভ্যাংশের জন্য করের চেয়ে অনেক বেশি। শতাংশের এই পার্থক্যের কারণে, ডাচ সরকার একটি কোম্পানির ডিজিএর জন্য একটি কাল্পনিক কর্মসংস্থান চালু করেছে। এর অর্থ হল, একজন DGA তার BV থেকে বেতন পেতে হবে। আমরা পরবর্তী এই বিষয় আলোচনা করা হবে.

2. একজন ডাচ ডিজিএর জন্য বেতনের প্রয়োজনীয়তা

ডাচ ট্যাক্স আইনে প্রত্যেক পরিচালক-শেয়ারহোল্ডারকে তাদের ডাচ BV থেকে একটি মজুরি দিতে হবে। ডাচ মজুরি আইনের অনুচ্ছেদ 12a ('ওয়েট অপ ডি লুনবেলাস্টিং') একটি ডিজিএ-এর জন্য একটি মজুরি থাকা প্রয়োজন যা নিম্নলিখিত তিনটি বিকল্পের বৃহত্তম যোগফলের সাথে মিলে যায়:

- সবচেয়ে তুলনামূলক কর্মসংস্থানে মজুরির 75%;

- কোম্পানির জন্য কর্মরত সমস্ত কর্মচারীদের সর্বোচ্চ মজুরি;

- € 48.000।

এই মজুরি বেতনের উচ্চতার উপর নির্ভর করে, 37,07% বা 49,5% হারের বিপরীতে ভূমিকায় উল্লিখিত আয়কর-এ কর দেওয়া হয়।

2.1 আন্তঃসীমান্ত পরিস্থিতিতে DGA বেতন

উপরে উল্লিখিত মজুরি প্রয়োজনীয়তা যেকোন ডাচ ডিজিএর জন্য, যিনি শারীরিকভাবে নেদারল্যান্ডে বসবাস করছেন। আমাদের তাত্ত্বিক ক্ষেত্রে, যাইহোক, আমাদের ইতালিতে বসবাসকারী একজন DGA আছে। এই বাস্তবতা আমাদের কাল্পনিক পরিস্থিতিকে তথাকথিত আন্তঃসীমান্ত পরিস্থিতি তৈরি করে। DGA মজুরি এমন কিছু যা শুধুমাত্র ডাচ ট্যাক্স আইন চালু করেছে, তাই এটি এমন কিছু নয় যা অন্য দেশগুলিও প্রয়োগ করে এবং/বা জানে। আন্তঃসীমান্ত পরিস্থিতিতে, আমাদের অবশ্যই সর্বদা নেদারল্যান্ডস এবং প্রযোজ্য দেশের মধ্যে বিদ্যমান ট্যাক্স চুক্তি তদন্ত করতে হবে, এই ক্ষেত্রে ইতালি যেমন আমরা বলেছি। প্রয়োজনীয় DGA বেতনের স্বতন্ত্রতার কারণে, একটি দেশকে প্রথমে এই ডাচ প্রবিধানটি তাদের নিজস্ব নাগরিকদের জন্য প্রযোজ্য হওয়ার আগে অবশ্যই মেনে নিতে হবে। আপনি যদি নেদারল্যান্ডস এবং ইতালির মধ্যে ট্যাক্স চুক্তির দিকে তাকান তবে আপনি এই ধরনের আইন বা প্রবিধান খুঁজে পাবেন না।

এর সহজ অর্থ হল, একজন ডাচ BV-এর একজন DGA যিনি বর্তমানে ইতালিতে বসবাস করছেন, তাকে আইনত প্রয়োজনীয় ডাচ ন্যূনতম DGA বেতন বিবেচনায় নিতে হবে না। এছাড়াও, আমরা এই বিষয়ে প্রাসঙ্গিক কেস আইনে বিদেশে বসবাসকারী একজন DGA-এর জন্য ন্যূনতম মজুরি সম্পর্কে কিছু খুঁজে পাই না। এর মানে হল, একজন DGA তাকে/নিজেকে বেতন দিতে বাধ্য নয়। উপরন্তু, কাল্পনিক DGA বেতন নেদারল্যান্ডে করযোগ্য নয়। তাই বিদেশে বসবাসকারী একজন ডাচ ডিজিএ যদি বেতন পেতে চান, তাহলে তারা এটি করতে স্বাধীন। বলা বাহুল্য, এই বেতন নেদারল্যান্ডে ট্যাক্স করা হবে।

2.2 লভ্যাংশ

একজন ডিজিএকে অবশ্যই জীবিকার জন্য অর্থ গ্রহণ করতে হবে। দয়া করে মনে রাখবেন যে ডিজিএ যা কিছু পায়, যা 'বেতন' হিসাবে শ্রেণীবদ্ধ করা যায় না, তাকে লভ্যাংশ বলা হয়। একটি উল্লেখযোগ্য সুদের ক্ষেত্রে লভ্যাংশ, যখন আপনি একটি কোম্পানির মোট শেয়ারের 5% বা তার বেশি মালিক হন, ডাচ ট্যাক্স আইন অনুসারে 26,9% হারের বিপরীতে কর দেওয়া হয়। যখন আমরা ইতালিতে বসবাসরত ডিজিএ-র দিকে তাকাই, তখন আমাদের আবার নেদারল্যান্ডস এবং ইতালির মধ্যে ট্যাক্স চুক্তির তদন্ত করতে হবে যাতে লভ্যাংশের উপর কর আরোপ করা হয়। ট্যাক্স চুক্তির 10 অনুচ্ছেদে, আমরা দেখতে পাই যে ডিভিডেন্ড অন্য দেশে ট্যাক্স করা হয়, যার অর্থ এই ক্ষেত্রে ইতালিতে যেখানে DGA থাকেন। তা সত্ত্বেও, নেদারল্যান্ডসকেও 15% হারের বিপরীতে লভ্যাংশ কর দেওয়ার অনুমতি দেওয়া হয়েছে। দ্বৈত কর এড়াতে, নেদারল্যান্ডসে প্রদত্ত কর তাই ইতালিতে কর্তনযোগ্য।

3. গঠন

এখন যেহেতু আমরা জানি যে কীভাবে সব কিছুর উপর কর আরোপ করা হয়, আমরা কীভাবে কোম্পানিকে সবচেয়ে দক্ষতার সাথে গঠন করতে পারি তা গভীরভাবে দেখতে পারি। এই দৃশ্যে থেকে বেছে নেওয়ার জন্য দুটি বিকল্প রয়েছে। প্রথম বিকল্পটি হল ইতালিতে একটি হোল্ডিং কোম্পানি শুরু করা এবং এই লভ্যাংশের সাথে লভ্যাংশ গ্রহণ করা, নিজেকে এই লভ্যাংশ দেওয়ার আগে। দ্বিতীয় বিকল্প হল অতিরিক্ত হোল্ডিং ছাড়াই সরাসরি লভ্যাংশ গ্রহণ করা। আমরা নীচে আরও বিস্তারিতভাবে উভয় বিকল্পের রূপরেখা এবং ব্যাখ্যা করব।

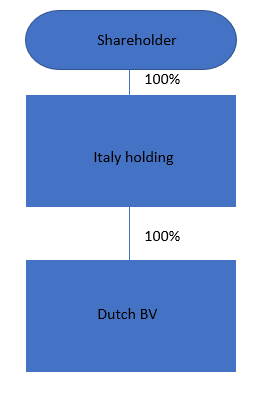

3.1 ইতালি হোল্ডিং

আপনি যখন আমাদের তাত্ত্বিক পরিস্থিতিতে একটি ইতালীয় হোল্ডিং বেছে নেওয়ার সিদ্ধান্ত নেন, তখন ডাচ BV নেদারল্যান্ডে কর্পোরেট কর প্রদান করে। এর পরে, আপনার ট্যাক্সেশনের পরে উপার্জন বাকি থাকে এবং আপনি শেয়ারহোল্ডারকে লভ্যাংশ দিতে পারেন; ইতালিয়ান হোল্ডিং. সাধারণত, ডাচ কর কর্তৃপক্ষ লভ্যাংশের উপর কর হিসাবে 15% আটকে রাখবে। কিন্তু এই ক্ষেত্রে, ডাচ ট্যাক্স আইন নেদারল্যান্ডে ট্যাক্স না দিয়ে ইতালীয় হোল্ডিংকে সম্পূর্ণ 100% লভ্যাংশ হিসাবে প্রদান করার সম্ভাবনা প্রদান করে।

নিম্নলিখিত শর্তগুলি পূরণ হলেই এটি সম্ভব:

- কর এড়ানোর কারণ ছাড়াই শেয়ার রাখা হয়;

- কাঠামোটি ব্যবসায়িক এবং/অথবা বাণিজ্যিক কারণে বেছে নেওয়া হয়েছে এবং ট্যাক্স এড়ানোর মতো করের কারণে নয়।

এই শেষ শর্তটি, তাত্ত্বিকভাবে, আপনাকে ডাচ ট্যাক্স কর্তৃপক্ষের সাথে আলোচনায় আনতে পারে, যদিও আমরা আগে এমন ঘটনা দেখিনি। মনে রাখবেন যে ট্যাক্স ফাঁকি নেদারল্যান্ডে মোটা জরিমানা হতে পারে, এবং, সবচেয়ে খারাপ পরিস্থিতিতে, জেলের সময়।

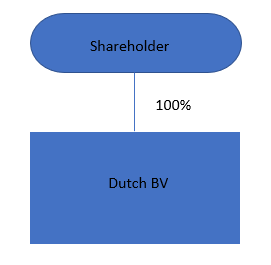

3.2 এর মধ্যে কোন হোল্ডিং নেই

ইতালীয় হোল্ডিংয়ের জন্য নির্বাচন না করার ক্ষেত্রে, উপরের ছবিটি আমাদের কোম্পানির বিকল্প কাঠামো দেখায়। শেয়ারহোল্ডার ডাচ BV থেকে সরাসরি লভ্যাংশ পাবেন। এই ক্ষেত্রে, 15% নেদারল্যান্ডে কর ধার্য করা হবে, যেটি তখন ইতালিতে কর্তনযোগ্য, কারণ ডাবল ট্যাক্সেশন এড়ানোর বিষয়ে বিদ্যমান নিয়ম রয়েছে৷ শেয়ারহোল্ডার স্পষ্টতই ইতালিতে প্রাপ্ত লভ্যাংশের উপর করও দেবেন।

4. উপসংহার

সংক্ষেপে, আমরা এই উপসংহারে পৌঁছাতে পারি যে আমরা এইমাত্র আলোচনা করা উদাহরণে DGA-এর জন্য কাল্পনিক চাকরি এবং বেতন বলে কিছু নেই। এর অর্থ হল, ডিজিএ-কে তাকে বেতন দিতে হবে না কিন্তু তার পরিবর্তে লভ্যাংশ প্রদান করতে পারে। অতএব, ডিজিএ বেতনের অংশের জন্য ডাচ আয়কর প্রদান করা এড়াতে পারে। তবে, যখন তারা নিজেদের বেতন দিতে বেছে নেবে, তখন বেতনের উচ্চতার উপর নির্ভর করে 37,07% এবং 49,5% এর মধ্যে ট্যাক্স হারের বিপরীতে নেদারল্যান্ডসে ট্যাক্স করা হবে।

কেউ যে কাঠামো বেছে নেয় তার উপর নির্ভর করে, প্রাপ্ত লভ্যাংশ হয় ইতালিতে, বা নেদারল্যান্ডস এবং ইতালিতে ট্যাক্স করা হবে। যখন একটি ইতালীয় হোল্ডিং লভ্যাংশ পায়, তখন নেদারল্যান্ডস লভ্যাংশের উপর শুল্ক দেবে না, তবে শুধুমাত্র এই শর্তে যে ইতালীয় হোল্ডিং কর এড়াতে ডাচ বিভিতে শেয়ার ধারণ করে না এবং দ্বিতীয়ত নির্বাচিত কাঠামোটি অবশ্যই বেছে নিতে হবে কারণ ব্যবসায়িক বা বাণিজ্যিক কারণে। শেয়ারহোল্ডার ডাচ BV থেকে সরাসরি লভ্যাংশ গ্রহণ করলে, নেদারল্যান্ডস 15% হারের বিপরীতে এই লভ্যাংশ ট্যাক্স করবে। ট্যাক্স চুক্তির কারণে এবং দ্বৈত কর এড়ানোর কারণে, এটি ইতালিতে কর্তনযোগ্য হবে এবং লভ্যাংশ ইতালিতে কর দেওয়া হবে।

সারাংশ

- ইতালিতে হোল্ডিং কোম্পানি এবং নেদারল্যান্ডসে একটি বিভি

আপনার যদি NL-এ একটি কোম্পানি থাকে এবং ইতালিতে একটি হোল্ডিং থাকে, তাহলে নেদারল্যান্ডসে 0% লভ্যাংশ প্রদান করা সম্ভব। উদাহরণ স্বরূপ: জিওভান্নি নামে একজন ক্লায়েন্টের ইতালিতে একটি কোম্পানি ''আরমানি হোল্ডিং'' রয়েছে এবং তিনি হল্যান্ডে একটি BV ''আরমানি নেদারল্যান্ডস''-এর মালিক। তিনি €100.000 লাভ করেন। এরপর তিনি নেদারল্যান্ডসে 15% কর্পোরেট ট্যাক্স প্রদান করেন (€15.000)। কর দেওয়ার পরে, লাভের €85.000 অবশিষ্ট থাকে। তিনি এটি ব্যবহার করে তার ইতালীয় হোল্ডিং কোম্পানিকে €85.000 লভ্যাংশ প্রদান করেন। এই ট্যাক্স করা হবে না. এই 0% ইউরোপে মা-মেয়ের নির্দেশের কারণে (যদি আপনার হোল্ডিং একটি সহায়ক হিসাবে কোম্পানির মালিক হয়, কোন ট্যাক্স নেই)। আর তখনই টাকা পায় তার ইতালীয় হোল্ডিং কোম্পানি। যদি তিনি তার ইতালীয় হোল্ডিং কোম্পানি থেকে ব্যক্তিগতভাবে অর্থ প্রদান করতে চান তবে তাকে ইতালিতে নিয়মিত কর দিতে হবে।

- ইতালীয় শেয়ারহোল্ডার/পরিচালক এবং নেদারল্যান্ডে একটি বিভি

এই ক্ষেত্রে, জিওভানি সরাসরি নেদারল্যান্ডস বিভির মালিক, তবে তিনি ইতালিতে থাকেন। তাই: জিওভান্নি "আরমানি নেদারল্যান্ডস" এর 100% শেয়ারহোল্ডার। এই পরিস্থিতিতে, তিনি একই পরিমাণ মুনাফা করেন এবং তারপর নিজেকে লভ্যাংশে €85.000 প্রদান করেন। যদি তিনি হোল্ডিংয়ের মালিক না হন তবে তিনি নেদারল্যান্ডসে 15% লভ্যাংশ ট্যাক্স প্রদান করবেন। এর অর্থ হল তিনি ট্যাক্সে (€85.000 * 15% = €12.750) প্রদান করবেন। এবং €72250 জিওভানি তার ইতালীয় ব্যক্তিগত ব্যাঙ্ক অ্যাকাউন্টে পেয়েছেন। এই ক্ষেত্রে, ইতালিতে ব্যক্তিগত আয়করের পরিমাণ কী তা তাকে খুঁজে বের করতে হবে।

- ডিজিএ বেতন

সুতরাং, প্রয়োজনীয় ডিজিএ বেতনের সাথে এটি কীভাবে কাজ করে? জিওভান্নি নেদারল্যান্ডসের বাসিন্দা না হওয়ার কারণে, ন্যূনতম বেতনের প্রয়োজন নেই। যাইহোক, তিনি নেদারল্যান্ডস থেকে নিজেকে একজন পরিচালকের বেতন দিতে পারবেন এবং নেদারল্যান্ডে ট্যাক্স দিতে পারবেন, তবে এটি ঐচ্ছিক। আপনার কোন প্রশ্ন থাকলে, নির্দ্বিধায় যোগাযোগ করুন Intercompany solutions এই বিষয় সম্পর্কে আরো বিস্তারিত তথ্যের জন্য.